Weitere Informationen zum Projekt

PM_KMU_Studie_2020.pdfArtikel teilen

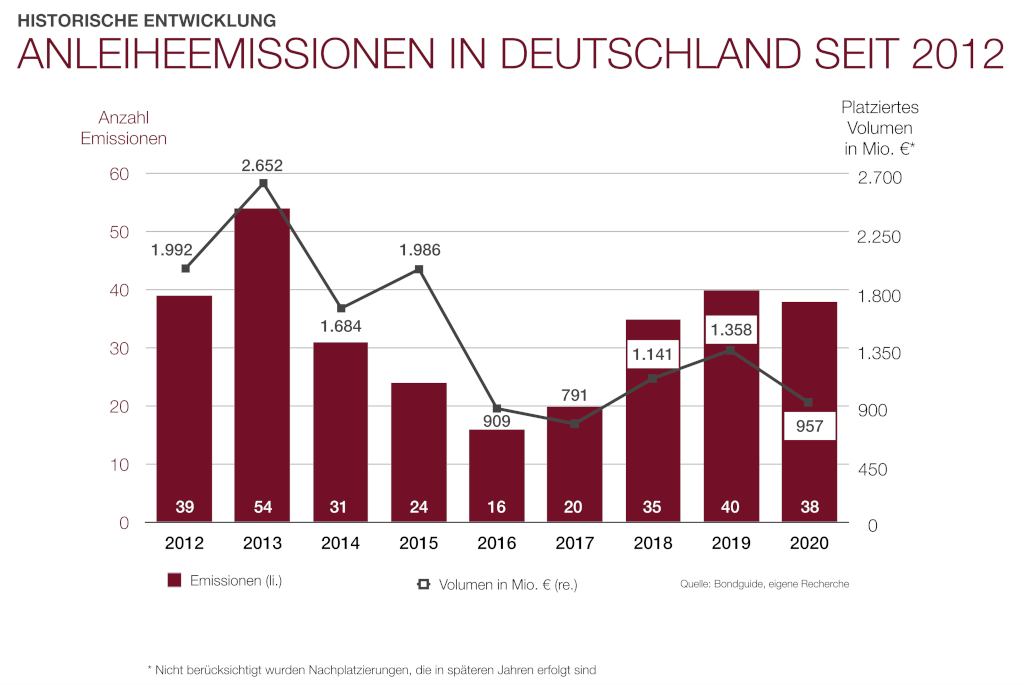

Köln, 22. Januar 2021 – Der deutsche Markt für KMU-Anleihen war im Jahr 2020 wie zu erwarten von den Auswirkungen der Coronavirus-Pandemie gezeichnet. Zwar wurden mit 38 Emissionen von 34 Unternehmen fast genauso viele Transaktionen durchgeführt wie im Vorjahr (2019: 40 Emissionen von 35 Unternehmen), das platzierte Volumen lag allerdings mit 957,1 Mio. Euro rund 30 % unter dem Vorjahresniveau (2019: 1,36 Mrd. Euro). Dies ist vor allem auf die hohe Zahl kleinvolumiger Anleihen zurückzuführen. Bei nahezu der Hälfte der Emissionen (16 Anleihen, 42 %) wurde nur ein Volumen von bis zu 10 Mio. Euro platziert (2019: 8 Anleihen, 20 %). Verglichen mit dem angestrebten Zielvolumen der 38 Anleiheemissionen in Höhe von 1,28 Mrd. Euro lag die Platzierungsquote bei durchschnittlich ca. 75 % (2019: 77 %). Der jährliche Kupon blieb im Durchschnitt über alle Transaktionen mit 5,57 % auf Vorjahresniveau. Dies ergibt ein von der Investor Relations-Beratung IR.on AG durchgeführter Jahresrückblick zum deutschen KMU-Anleihemarkt.

Frederic Hilke, Senior Berater der IR.on AG:

„Trotz des schwierigen Marktumfelds haben viele Unternehmen im Jahr 2020 den Gang an den KMU-Anleihemarkt gewagt und dabei teilweise beachtliche Erfolge erzielt. Gerade größere Emittenten scheuten jedoch oftmals die – angesichts einer sich teilweise täglich verändernden Pandemielage – gestiegenen Transaktionsrisiken, was zu den insgesamt sinkenden Emissionsvolumina beigetragen hat. Bei einer sich stabilisierenden Wirtschaftslage ist am KMU-Markt daher im laufenden Jahr mit Aufholeffekten zu rechnen.“

Immobiliensektor weiterhin dominierend

Auch im Jahr 2020 war der Immobiliensektor mit 34 % der Emissionen (13 Transaktionen) durch 12 KMU-Anleiheemittenten die stärkste Branche, gefolgt vom Lebensmittel & Getränke Sektor mit fünf Emittenten und Transaktionen. Rang drei teilten sich die Branchen Energie und Finanzdienstleistungen mit jeweils vier Emittenten. Die Spannbreite von insgesamt elf Branchen zeigt weiterhin eine hohe Vielfalt der Emittenten.

Die Platzierungserfolge waren von der gestiegenen Verunsicherung der Investoren durch die Coronakrise geprägt. So wurden im Jahr 2020 insgesamt nur 15 der 38 Emissionen vollplatziert (2019: 20 von 40 Emissionen). Damit lag der Anteil vollplatzierter Anleihen bei 39 % (2019: 50 %). Der Anteil vollplatzierter Debütanleihen (19 Emissionen, 42 % vollplatziert) und Folgeemissionen (19 Emissionen, 37 % vollplatziert) lag dabei im Betrachtungszeitraum auf ähnlichem Niveau.

Bei den Emissionsvolumina lag das Gros der Transaktionen im Bereich bis zu 30 Mio. Euro (23 Anleihen, 61 %). Zwei Emissionen (Porr AG und Rochade Finance GbR) lagen in der Spanne über 100 Mio. bis 150 Mio. Euro (gemäß Studienkriterien die Obergrenze des KMU-Segments). Das durchschnittliche Platzierungsvolumen sank von 34 Mio. Euro auf 25 Mio. Euro.

Die Ausfälle durch Insolvenz eines Emittenten hielten sich trotz Corona-Krise in Grenzen. Mit der Joh. Friedrich Behrens AG musste lediglich ein Emittent mit zwei ausstehenden Anleihen Insolvenz anmelden. Das ausgefallene Volumen betrug 36 Mio. Euro in 2020 (2019: 4 Mio. Euro).

Ausblick 2021: Aufholeffekte am KMU-Anleihemarkt möglich

Zum Ausblick für 2021 hat IR.on neun im KMU-Segment aktive Emissionshäuser befragt. Im Durchschnitt erwarten diese für das kommende Jahr 25 Emissionen.

Frederic Hilke:

„Trotz der anhaltenden Coronavirus-Pandemie und mitten im zweiten Lockdown sind die Emissionshäuser mit ihrem Ausblick optimistischer als zu Beginn des Jahres 2019 (23 Emissionen) und begründen dies mit dem steigenden Finanzierungsbedarf im Mittelstand, Aufholeffekten durch Verschiebungen aus 2020 sowie einer zunehmend schwierigeren Bankenfinanzierung für viele Unternehmen.“

In puncto Kuponentwicklung erwarten vier der neun Befragten für 2021 steigende Zinssätze, fünf Bankenvertreter rechnen mit stabilen Kupons. Lediglich bei Folgeanleihen sei ein niedrigerer Zinssatz denkbar.

Für die Emissionshäuser bleibt auch in 2021 der Immobiliensektor die Top-Branche. Eine stärkere Nachfrage wird zudem von Unternehmen aus dem Bereich Erneuerbare Energien erwartet. Zunehmende Bedeutung wird der (freiwilligen) Einhaltung erhöhter Transparenzstandards beigemessen. Es wird erwartet, dass transparente Kommunikation entscheidend zum Emissionserfolg beitragen wird. Die Vorschriften und mithin die Bedeutung eines Börsensegments oder das Angebot eines Ratings werden durch freiwillige Selbstverpflichtung ersetzt.

Insgesamt hat sich die Kommunikation von Anleiheemittenten im Jahr 2020 etwas verschlechtert, wie die in der Studie untersuchte Investor Relations-Arbeit zeigt. Bei der diesjährigen Überprüfung der IR-Webseiten der 34 Emittenten hinsichtlich grundlegender IR-Informationen betrug der durchschnittliche Transparenzindex „IR.score“ 3,8 nach 4,2 im Vorjahr. Knapp ein Drittel der Webseiten (10 Emittenten) entspricht mit einem Score von 3,5 oder niedriger nicht den von Investoren geforderten Informationsstandards.

Frederik Hilke:

„Vor allem Erstemittenten weisen weiterhin Mängel bei der Kapitalmarktkommunikation auf. Dabei sollte gerade diese Gruppe größeres Augenmerk auf die IR-Arbeit legen, um Kapitalmarktfähigkeit zu demonstrieren und den Transaktionserfolg sicherzustellen. Diese Einschätzung teilen auch die von uns befragten Emissionshäuser.“

Eine Zusammenfassung der Erhebung ist über die Website der IR.on AG unter https://ir-on.com/kmu-anleihen-2020/ erhältlich.

Über die IR.on AG

Die IR.on AG ist eine unabhängige Beratungsgesellschaft für Investor Relations und Finanzkommunikation. Sie begleitet branchenübergreifend Unternehmen aller Größenklassen bei der Entwicklung von Investor Relations Strategien, im IR-Tagesgeschäft, als IR Interimsmanager, bei Kapitalmarkttransaktionen und in Spezialsituationen wie Krisen oder Restrukturierungen sowie bei der Pressearbeit mit Finanz- und Wirtschaftsmedien.

Das im Jahr 2000 gegründete Unternehmen mit Sitz in Köln und Frankfurt am Main ist inhabergeführt. Die Berater der IR.on AG vereinen Erfahrungen aus über 400 Kommunikationsprojekten, mehr als 300 realisierten Geschäfts- und Quartalsberichten sowie über 100 Kapitalmarkttransaktionen, darunter 33 KMU-Anleiheemissionen.

Kontakt:

IR.on Aktiengesellschaft

Frederic Hilke

T +49 221 9140-970

E info(at)ir-on.com