Artikel teilen

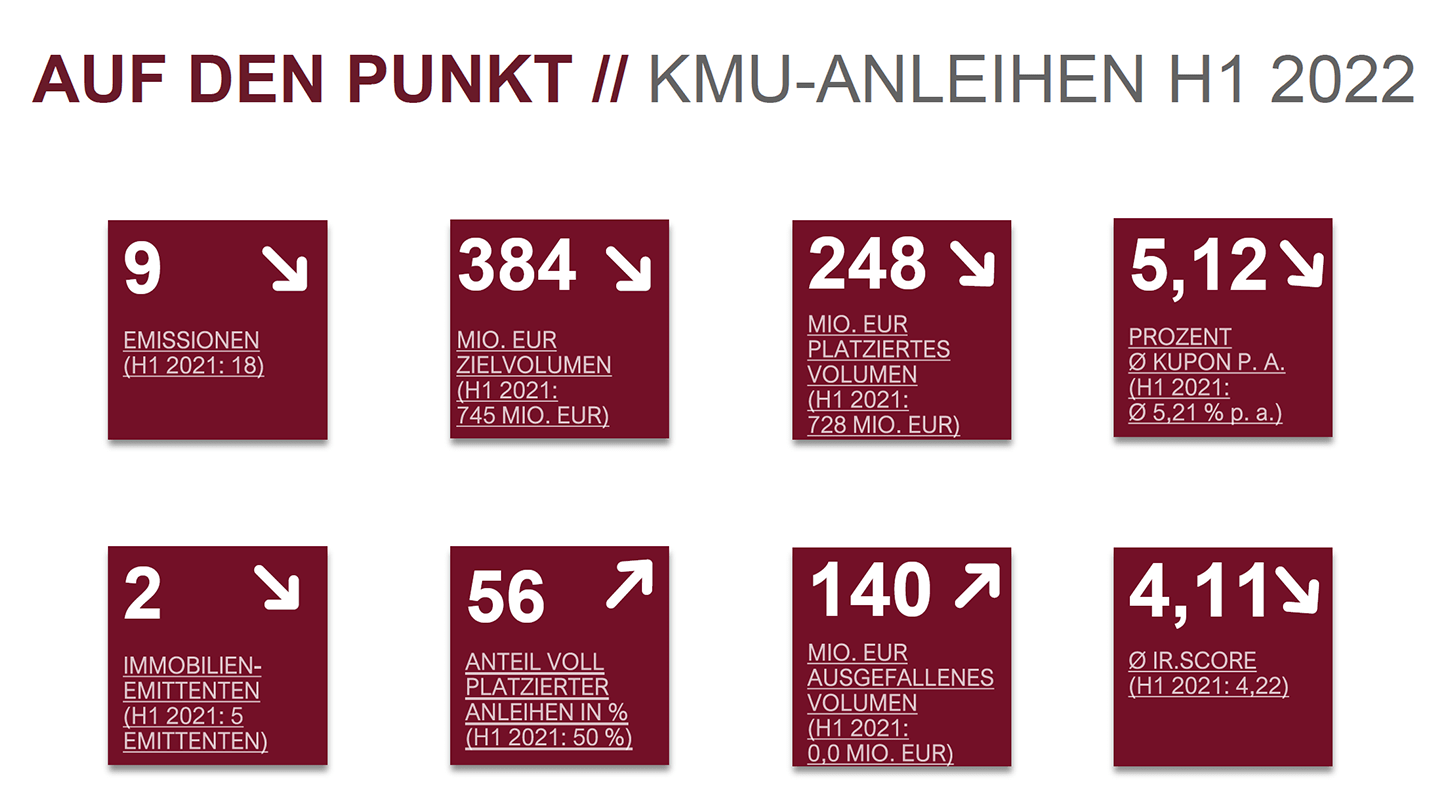

Köln, 25. Juli 2022 – Auf dem deutschen Markt für KMU-Anleihen macht sich die derzeit angespannte Lage am Kapitalmarkt – bedingt durch die anhaltende Corona-Pandemie sowie den Krieg in der Ukraine und die damit verbundenen Preissteigerungen und Lieferkettenunterbrechungen – deutlich bemerkbar. So halbierte sich die Zahl der Emissionen verglichen mit dem ersten Halbjahr 2021 (18 Emissionen) auf 9 Anleihen von 9 Emittenten. Das platzierte Volumen verringerte sich dabei um 66 % auf 247,6 Mio. Euro (H1 2021: 727,7 Mio. Euro). Im Vergleich zum Vorjahreszeitraum ergibt sich gemessen am Zielvolumen der Anleiheemissionen von insgesamt 384,1 Mio. Euro eine deutlich geringere Platzierungsquote von 65 % (H1 2021: 98 %). Damit wies der KMU-Anleihemarkt ein ähnlich niedriges Niveau wie der Markt für Börsengänge in Deutschland auf (3 Emissionen, Volumen von 331 Mio. Euro). Der Kupon reduzierte sich im Durchschnitt über alle Transaktionen um 9 Basispunkte auf 5,12 % p. a. Das ergibt eine von der Investor-Relations-Beratung IR.on AG durchgeführte Analyse des ersten Halbjahres 2022 am deutschen KMU-Anleihemarkt.

Klar dominierend war im Betrachtungszeitraum erstmals der Energiesektor (vier Unternehmen, 44 % der Emittenten). Rang zwei belegte der Immobiliensektor (zwei Emittenten, 22 %), der erstmals seit 2017 von Platz 1 des Rankings verdrängt wurde. Je einen Emittenten gab es aus den Bereichen Chemie, Finanzdienstleistungen sowie Reisen & Freizeit.

Mit fünf vollplatzierten Emissionen (56 %) verzeichnete der KMU-Anleihemarkt eine weitgehend stabile Erfolgsquote im Vergleich zum Vorjahreszeitraum (50 %). Im ersten Halbjahr 2022 wurden deutlich mehr Folgeemissionen (7 Anleihen) als Erstemissionen (2 Anleihen) begeben. Im Vergleich zum Vorjahreszeitraum mit 14 durch Banken begleitete Emissionen (78 %) dominierten im ersten Halbjahr 2022 die Eigenemissionen den Markt (6 Emissionen, 67 %).

Frederic Hilke, Senior Berater und Head of IR Consulting der IR.on AG: „Parallel zu der Entwicklung bei Börsengängen hat sich auch die Emissionstätigkeit am Markt für KMU-Anleihen im ersten Halbjahr 2022 erheblich verringert. Dennoch haben 9 Emittenten den Schritt gewagt und mit einem Volumen von 247,6 Mio. Euro und 5 Vollplatzierungen ein achtbares Ergebnis erreicht. Das spricht dafür, dass der Markt für KMU-Anleihen auch in Krisenzeiten als mögliche Finanzierungsalternative erhalten bleibt.“

Bei den Emissionsvolumina lag das Gros der Transaktionen im Bereich von bis zu 50 Mio. Euro (8 Anleihen, 89 %). Nur eine Emission konnte mit einem platzierten Volumen zwischen 50 Mio. und 100 Mio. Euro ein höheres Emissionsvolumen aufweisen.

Die Laufzeiten der in den ersten sechs Monaten 2022 begebenen KMU-Anleihen variieren zwischen einem und sechs Jahren, wobei 5-jährige Laufzeiten weiterhin am häufigsten vertreten sind (sieben Anleihen, 78 %). Insgesamt waren die Auswirkungen von Rezessionssorgen und makroökonomischen Unsicherheiten im ersten Halbjahr am Markt spürbar, was sich auch an den zu verzeichnenden Restrukturierungen (2 Emittenten, 228 Mio. Euro) und Anleiheausfällen (2 Emittenten, 140 Mio. Euro) bemerkbar machte.

Zwischenfazit 2022: Prognose zu Jahresbeginn zu optimistisch, Zahl der Green Bonds nimmt zu

Zu Jahresbeginn hatte die IR.on AG neun im KMU-Segment aktive Emissionshäuser nach ihrer Prognose für das laufende Jahr 2022 befragt, die im Durchschnitt 25 Emissionen erwarteten. Betrachtet man die bisher erfolgten Transaktionen, ist zu erwarten, dass die vor sechs Monaten formulierten Prognosen der Emissionshäuser zwar nachvollziehbar, aber aufgrund der zum Zeitpunkt der Befragung noch nicht absehbaren Eskalation des Russland-Ukraine-Konflikts zu optimistisch sein dürften.

Richtig lagen die Emissionsbanken bislang bei ihrer Erwartung, dass Green Bonds einen signifikanten Anteil an den Gesamtemissionen ausmachen werden (4 Green Bonds, 44 %).

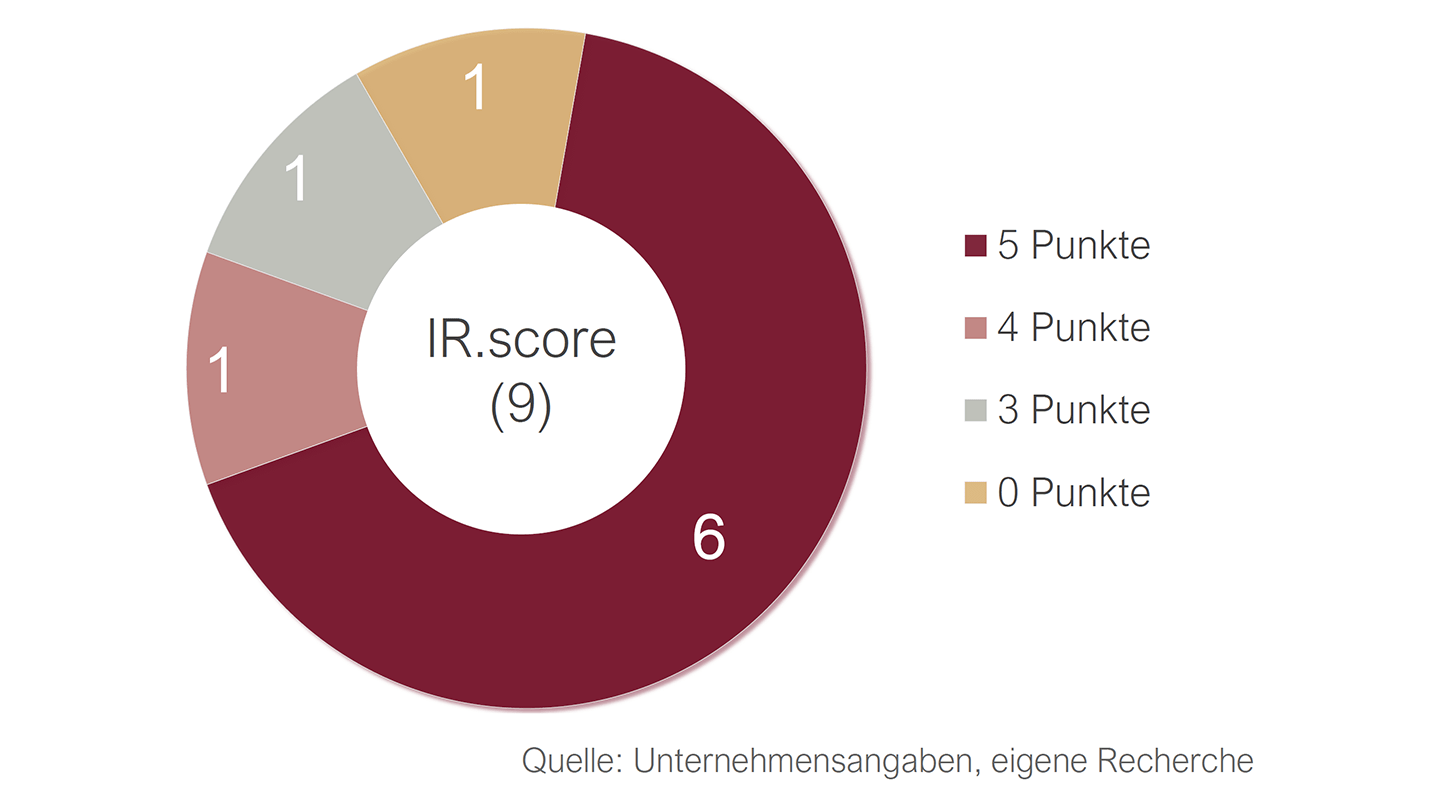

IR.score: Börsennotiz und Emissionserfahrung machen sich weiterhin bemerkbar

Frederic Hilke: „Im ersten Halbjahr 2022 hat unsere Untersuchung der IR-Webseiten der 9 Emittenten hinsichtlich grundlegender IR-Informationen erneut bestätigt, dass die Investorenkommunikation – gemessen an unserem Transparenzindex „IR.score“ (Skala von 0 bis 5 Punkten) – von börsennotierten Unternehmen und von Folgeemittenten in der Regel den Mindestanforderungen genügt. In diesem Jahr konnten sogar 6 Emittenten die volle Punktzahl erzielen. Dagegen weisen Erstemittenten mit durchschnittlich 1,5 Punkten häufig erhebliche Defizite bei den IR-Standards auf.“

Eine Zusammenfassung der Erhebung ist über die Website der IR.on AG unter https://ir-on.com/kmu-anleihen/ erhältlich.

Über die IR.on AG

Die IR.on AG ist eine unabhängige Beratungsgesellschaft für Investor Relations und Finanzkommunikation. Sie begleitet branchenübergreifend Unternehmen aller Größenklassen bei der Entwicklung von Investor Relations-Strategien, im IR-Tagesgeschäft, als IR-Interimsmanager, bei Kapitalmarkttransaktionen und in Spezialsituationen wie Krisen oder Restrukturierungen sowie bei der Pressearbeit mit Finanz- und Wirtschaftsmedien.

Das im Jahr 2000 gegründete Unternehmen mit Sitz in Köln und Frankfurt am Main ist inhabergeführt. Die Berater der IR.on AG vereinen Erfahrungen aus über 400 Kommunikationsprojekten, 300 realisierten Geschäfts- und Quartalsberichten sowie über 100 Kapitalmarkttransaktionen, darunter 37 KMU-Anleiheemissionen.

Kontakt

IR.on Aktiengesellschaft

Mittelstr. 12-14, Haus A

50672 Köln

T +49 221 9140-970

F +49 221 9140-978

E frederic.hilke@ir-on.com

www.ir-on.com