Artikel teilen

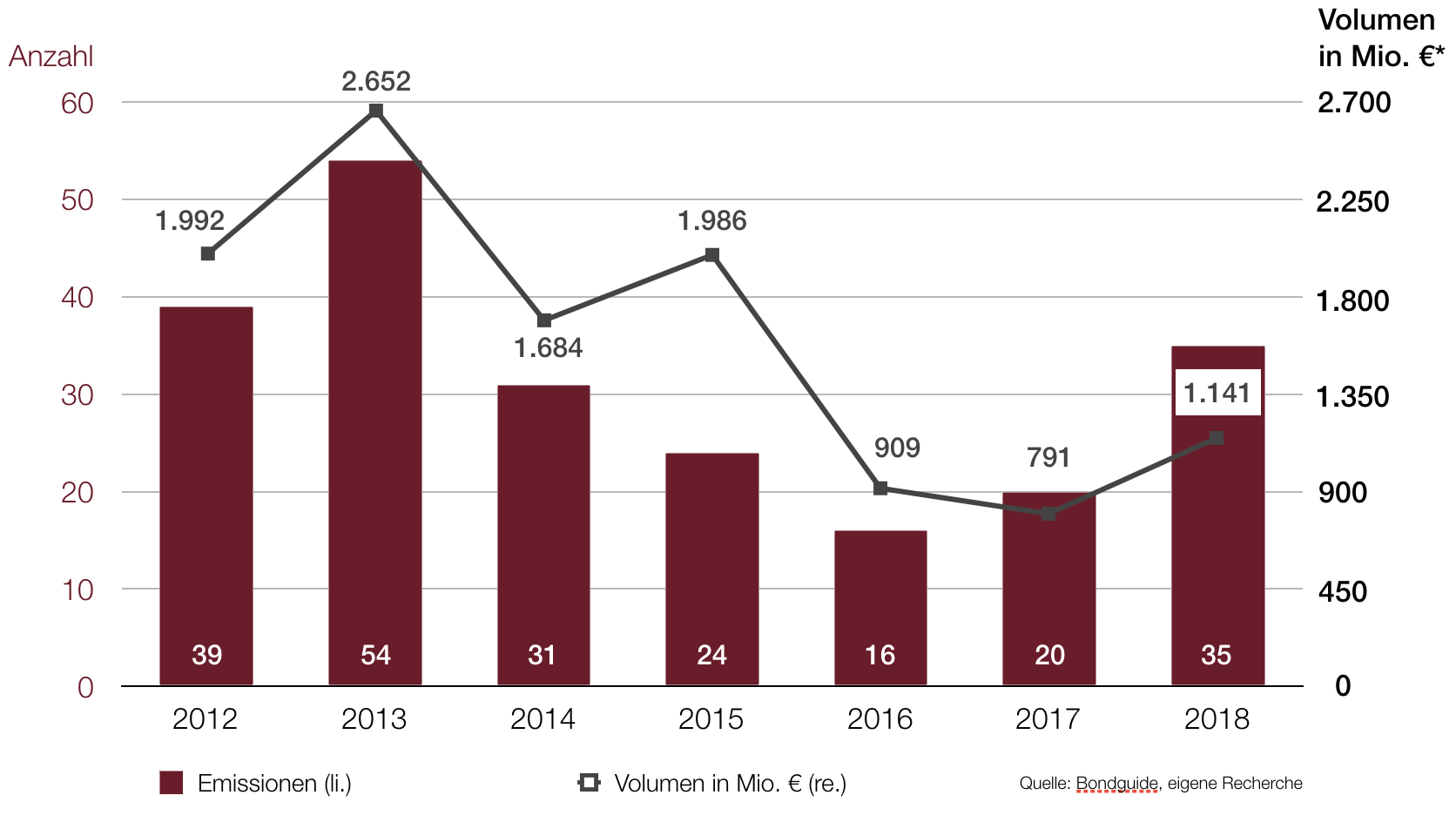

Köln, 11. Januar 2019 – Der deutsche Markt für KMU-Anleihen hat sich im Jahr 2018 deutlich positiv entwickelt. Insgesamt wurden 35 Emissionen von 30 Unternehmen mit einem platzierten Volumen von 1,14 Mrd. Euro (Vorjahr: 20 Emissionen; 791 Mio. Euro) durchgeführt. Dies entspricht einer Steigerung der Transaktionszahl gegenüber dem Jahr 2017 von 75 % und des Volumens von 44 %. Verglichen mit dem angestrebten Zielvolumen der Anleiheemissionen von 1,62 Mrd. Euro lag die Platzierungsquote bei durchschnittlich rund 71 % (Vorjahr: 93 %). Der Kupon reduzierte sich im Durchschnitt über alle Transaktionen um 52 Basispunkte auf 5,11 %. Das ergibt ein von der Investor Relations-Beratung IR.on AG durchgeführter Jahresrückblick zum deutschen KMU-Anleihemarkt.

Klar dominierende Branche unter den 30 KMU-Anleiheemittenten in 2018 war nach wie vor der Immobiliensektor (13 Unternehmen; 43 %), in dem sich zahlreiche Unternehmen gestützt von einer hohen Investorennachfrage und dem günstigen Zinsniveau für eine Anleihefinanzierung entschieden. Rang zwei belegten Finanzdienstleister und Beteiligungsunternehmen (vier Emittenten; 13 %), gefolgt von der Branche Erneuerbare Energien (drei Emittenten; 10 %).

Knapp die Hälfte der Emissionen wurde vollplatziert (17 Emissionen), zwei Anleihen befinden sich noch in der Platzierung, vier Anleiheemittenten machten keine Angaben zum platzierten Volumen. Wesentlicher Faktor für den Emissionserfolg ist Kapitalmarkterfahrung. So liegt bei den börsennotierten Emittenten die Vollplatzierungsquote mit 75 % knapp doppelt so hoch wie bei Kapitalmarktneulingen (38 %). Bei den Emissionsvolumina lag das Gros der Transaktionen zwischen 10 und 30 Mio. Euro (13 Anleihen). Drei Emissionen (Accentro Real Estate, Ferratum und S Immo) lagen bei 100 Mio. Euro, größter Emittent war DIC Asset mit 150 Mio. Euro (gemäß Studienkriterien die Obergrenze des KMU-Segments).

Bei den Laufzeiten dominierten weiterhin fünf Jahre (18 Anleihen; 51 %). Die Ausfälle gingen in diesem Jahr nochmals deutlich zurück: von acht im Jahr 2017 auf drei ausgefallene Anleihen. Die Zahl der Insolvenzen reduzierte sich von vier auf zwei (mybet Holding, Royal Beach), das ausgefallene Volumen sank deutlich von 832 Mio. Euro auf 5,2 Mio. Euro.

Ausblick 2019: Weitere Etablierung des Segments erwartet

Zum Ausblick für 2019 hat IR.on neun im KMU-Segment aktive Emissionshäuser befragt. Im Durchschnitt erwarten diese für das kommende Jahr 21 Emissionen.

Florian Kirchmann, Senior Berater der IR.on AG: „Die Emissionshäuser sind mit ihrer Prognose optimistischer als zu Beginn des letzten Jahres (15 Emissionen), jedoch zurückhaltend im Vergleich zum tatsächlichen 2018er Niveau. Das zeigt zum einen die weitere Etablierung des Segments, zum anderen die bestehende Unsicherheit vor allem aufgrund des volatilen Kapitalmarktumfelds.“

Bei den Zinssätzen geht die Mehrheit der Emissionshäuser von stabilen bis leicht steigenden Kupons aus. Top-Branche bleibt der Immobiliensektor. Ein Rating und die Wahl des Börsensegments spielen nach Einschätzung der Bankenvertreter eine untergeordnete Rolle für den Erfolg einer Emission. Insgesamt sehen nahezu alle Häuser eine fortschreitende Professionalisierung des Segments.

Nachholbedarf gibt es im Bereich Kommunikation, wie die in der Studie untersuchten Basiskriterien für die Investor Relations-Arbeit zeigen. Florian Kirchmann: „Wir haben die IR-Webseiten der 30 Emittenten hinsichtlich grundlegender IR-Informationen untersucht und mit einem Transparenzindex („IR.score“) versehen. Über ein Drittel der Webseiten (11 Emittenten*) entspricht mit einem Score von 3,5 oder niedriger nicht dem von Investoren geforderten Informationsstandard, darunter neun Kapitalmarktneulinge.“

Eine Zusammenfassung der Erhebung können Sie kostenlos downloaden unter: https://ir-on.com/kmu-anleihen/

Kontakt:

IR.on Aktiengesellschaft

Frederic Hilke, Florian Kirchmann

Mittelstr. 12-14, Haus A

50672 Köln

T +49 221 9140-970

F +49 221 9140-978

E info@ir-on.com