Artikel teilen

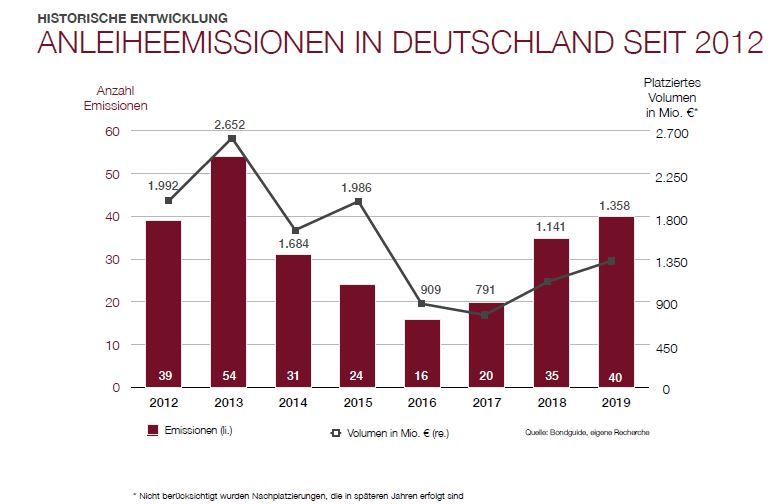

Köln, 20. Januar 2020 – Der deutsche Markt für KMU-Anleihen hat sich auch im Jahr 2019 deutlich positiv entwickelt. Insgesamt wurden 40 Emissionen von 35 Unternehmen mit einem platzierten Volumen von 1,36 Mrd. Euro (Vorjahr: 35 Emissionen; 1,14 Mrd. Euro) durchgeführt. Dies entspricht einer Steigerung der Transaktionszahl gegenüber dem Jahr 2018 um 14 % und des Volumens um 19 %. Verglichen mit dem angestrebten Zielvolumen der Anleiheemissionen von 1,77 Mrd. Euro lag die Platzierungsquote bei durchschnittlich rund 77 % (Vorjahr: 71 %). Der Kupon erhöhte sich im Durchschnitt über alle Transaktionen um 46 Basispunkte auf 5,57 % p.a. Das ergibt ein von der Investor Relations-Beratung IR.on AG durchgeführter Jahresrückblick zum deutschen KMU-Anleihemarkt.

Dominierende Branche unter den 35 KMU-Anleiheemittenten in 2019 war erneut der Immobiliensektor (10 Unternehmen; 29 % der Emittenten). Insgesamt zeichnet sich allerdings ein Trend hin zu größerer Branchenvielfalt ab. Die zunehmende Differenzierung deutet auf eine Sättigung einzelner Sektoren hin. Rang zwei teilten sich die Finanzdienstleister und Beteiligungsunternehmen (jeweils vier Emittenten; 11 %), gefolgt von den Branchen Automotive und Rohstoffe (jeweils drei Emittenten; 9 %).

Die Hälfte der Emissionen wurde vollplatziert (20 Emissionen). Damit lag der Anteil vollplatzierter Anleihen mit 50 % auf Vorjahresniveau (49 %). Überdurchschnittlich erfolgreich waren dabei Folgeemittenten (25 Emissionen, 60 % vollplatziert), während Debütanleihen lediglich zu 33 % vollplatziert wurden.

Bei den Emissionsvolumina lag das Gros der Transaktionen im Bereich bis zu 30 Mio. Euro (24 Anleihen, 60 %). Vier Emissionen (Katjes International, 2 Anleihen von S Immo, UBM Development) lagen zwischen 100 Mio. und 150 Mio. Euro (gemäß Studienkriterien die Obergrenze des KMU-Segments).

Ausblick 2020: Weitere Stabilisierung des KMU-Anleihemarktes

Zum Ausblick für 2020 hat IR.on neun im KMU-Segment aktive Emissionsbanken befragt. Im Durchschnitt erwarten diese für das kommende Jahr 23 Emissionen. Frederic Hilke, Berater der IR.on AG: „Die Emissionshäuser sind mit ihrer Prognose optimistischer als zu Beginn des letzten Jahres (21 Emissionen), jedoch zurückhaltend im Vergleich zum tatsächlichen 2019er Niveau. Insgesamt sehen die Bankenvertreter eine weitere Stabilisierung und Professionalisierung des Segments.“

Bei den Zinssätzen gehen alle Emissionsbanken von stabilen Kupons aus. Top-Branche bleibt der Immobiliensektor, wo sich nach Einschätzung der Bankenvertreter der Superzyklus fortsetzen wird. In den Bereichen Automotive sowie Industrie/Capital Goods werden aufgrund der Branchentransformation bankenunabhängige Finanzierungsformen an Bedeutung gewinnen.

Während die Wahl des Börsensegments und Credit Ratings für das Gelingen der Transaktion eher unbedeutend sind, weist die Mehrheit der befragten Banken auf die zunehmend erfolgskritische Bedeutung von Transparenz am Anleihemarkt hin, gerade im Hinblick auf Finanzkennzahlen und Geschäftsmodell. Dies steht im Einklang mit der in diesem Jahr zu beobachtenden Tendenz hin zu öffentlichen Angeboten (82,5 %) und weniger Privatplatzierungen. So erwarten die Banken auch für 2020, dass öffentliche Angebote überwiegen werden.

Insgesamt hat sich die Kommunikation von Anleiheemittenten verbessert, wie die in der Studie untersuchten Basiskriterien für die Investor Relations-Arbeit zeigen. Frederic Hilke: „Wir haben auch in diesem Jahr die IR-Webseiten der 40 Emittenten hinsichtlich grundlegender IR-Informationen untersucht und mit einem Transparenzindex („IR.score“) versehen. Gegenüber dem Vorjahr hat sich der durchschnittliche IR.score verbessert. Dennoch entspricht knapp ein Drittel der Webseiten (11 Emittenten) mit einem Score von 3,5 oder niedriger nicht dem von Investoren geforderten Informationsstandard. Gerade Erstemittenten zeigen hier Defizite.“

Eine Zusammenfassung der Erhebung ist über die Website der IR.on AG unter https://ir-on.com/kmu-anleihen/ erhältlich.

Über die IR.on AG

Die IR.on AG ist eine unabhängige Beratungsgesellschaft für Investor Relations und Finanzkommunikation. Sie begleitet branchenübergreifend Unternehmen aller Größenklassen bei der Entwicklung von Investor Relations Strategien, im IR-Tagesgeschäft, als IR Interimsmanager, bei Kapitalmarkttransaktionen und in Spezialsituationen wie Krisen oder Restrukturierungen sowie bei der Pressearbeit mit Finanz- und Wirtschaftsmedien.

Das im Jahr 2000 gegründete Unternehmen mit Sitz in Köln und Frankfurt am Main ist inhabergeführt. Die Berater der IR.on AG vereinen Erfahrungen aus über 300 Kommunikationsprojekten, mehr als 180 realisierten Geschäfts- und Quartalsberichten sowie rund 100 Kapitalmarkttransaktionen, darunter 30 KMU-Anleiheemissionen.

Kontakt:

IR.on Aktiengesellschaft

Frederic Hilke

T +49 221 9140-970

F +49 221 9140-978

E info(at)ir-on.com